Αυξημένους κινδύνους λόγω πληθωρισμού και επιτοκίων βλέπει η Ευρωπαϊκή Τραπεζική Αρχή (EBA), που συστήνει «συνετές πολιτικές δανεισμού» στις τράπεζες. Επιπλέον κίνδυνος από τις υψηλές τιμές ακινήτων, που τα εκθέτει στο ενδεχόμενο σημαντικής πτώσης στην περίπτωση επιβράδυνσης της ανάπτυξης ή και ύφεσης. Τι σημαίνουν οι επισημάνσεις αυτές για τα υπερχρεωμένα και ευάλωτα νοικοκυριά.

Περισσότερα από 4,1 τρισεκατομμύρια ευρώ είναι τα δάνεια και οι προκαταβολές που εξασφαλίστηκαν από ακίνητα κατοικιών σύμφωνα με τις τράπεζες της Ε.Ε. Το ποσό αυτό αντιστοιχεί στο 1/3 του συνόλου των δανείων προς νοικοκυριά και μη χρηματοπιστωτικές επιχειρήσεις, όπως αναφέρει τελευταία έκθεση της Ευρωπαϊκής Τραπεζικής Αρχής (Εuropean Bank Authority – EBA) σχετικά με τα ανοίγματα των τραπεζών της Ε.Ε. σε ακίνητα, σε μια περίοδο που μια σειρά εξελίξεις δείχνουν σαφώς υψηλότερους κινδύνους στα χαρτοφυλάκια των στεγαστικών δανείων.

Ετσι, οι τράπεζες, όπως υπογραμμίζει η ΕΒΑ, θα πρέπει να ακολουθούν συνετές πολιτικές δανειοδότησης και να ενισχύουν την παρακολούθηση -όπως και οι επόπτες- των στεγαστικών τους δανείων, ώστε να εντοπίζουν έγκαιρα τους κινδύνους καθώς η ποιότητα του ενεργητικού του στεγαστικού χαρτοφυλακίου επιβαρύνει σημαντικά τον πιστωτικό κίνδυνο.

Η ΕΒΑ υπογραμμίζει τη σημαντική αύξηση των τιμών των κατοικιών σε όλη την Ε.Ε., γεγονός που εγείρει πλέον ανησυχίες σχετικά με την «υπερθέρμανση» και την πιθανότητα σημαντικής πτώσης τους. Επιπρόσθετα, τα υψηλότερα επιτόκια που οδηγούνται από αυξημένο πληθωρισμό σε συνδυασμό με την προοπτική επιβράδυνσης της ανάπτυξης -πλέον το σενάριο που κερδίζει έδαφος είναι αυτό της ύφεσης- πιθανότατα θα ασκήσουν οικονομική πίεση στα χαμηλότερα εισοδήματα και στα υπερχρεωμένα νοικοκυριά.

Στην Ελλάδα ο πληθωρισμός εκτινάχτηκε στο 12% τον Σεπτέμβριο έναντι 11,4% τον Αύγουστο, με το μισό της ανόδου να οφείλεται στις αυξήσεις της ενέργειας – η αύξηση της τιμής του φυσικού αερίου είναι αστρονομική στο 332%, του πετρελαίου θέρμανσης 65,1%, του ηλεκτρικού ρεύματος 30,5%. Το υπόλοιπο 6% προέρχεται από τις αυξήσεις βασικών τροφίμων και υπηρεσιών που άμεσα ή έμμεσα σχετίζονται με τις αυξήσεις στα καύσιμα. Στελέχη της τραπεζικής αγοράς ήδη από την περασμένη άνοιξη ανέμεναν ότι θα αλλάξουν οι προτεραιότητες νοικοκυριών και επιχειρήσεων σε ό,τι αφορά τις πληρωμές των υποχρεώσεών τους.

Τιμές ακινήτων

Σε ό,τι αφορά τις τιμές των ακινήτων και ειδικότερα των διαμερισμάτων, σύμφωνα με τα πιο πρόσφατα στοιχεία της ΤτΕ, εκτιμάται ότι το β’ τρίμηνο του 2022 ήταν κατά μέσο όρο αυξημένες κατά 9,4% σε σχέση με το 2021. Τα σταθερά επιτόκια των στεγαστικών δανείων αυτή τη στιγμή διαμορφώνονται μεταξύ 4%-4,5% για διάρκεια 20-30 έτη.

«Αν και υπάρχουν κάποιες πρώιμες ενδείξεις επιδείνωσης της ποιότητας των περιουσιακών στοιχείων στα χαρτοφυλάκια στεγαστικών δανείων, τέτοιοι κίνδυνοι δεν έχουν ακόμα υλοποιηθεί», αναφέρει η ΕΒΑ. Πάντως ήδη από το γ’ τρίμηνο του 2021 σημειώνεται αύξηση των δανείων stage 2 ενώ τον Μάρτιο του 2022 το 6,6% των στεγαστικών -ήτοι 270 δισ. ευρώ- βρίσκονταν στην επικίνδυνη ζώνη stage 2.

Τον Μάρτιο του 2022 ο συνολικός όγκος των ευρωπαϊκών μη εξυπηρετούμενων στεγαστικών δανείων ήταν 71 δισ. ευρώ, σημειώνοντας μείωση άνω των 100 δισ. ευρώ (59%) σε σύγκριση με τον Δεκέμβριο του 2014 (174 δισ. ευρώ). Αντίστοιχα πτωτικά κινήθηκε και ο δείκτης ΜΕΔ στα στεγαστικά καθώς το α’ τρίμηνο του 2022 διαμορφώθηκε στο 1,7% από 5,1% στο τέλος του 2014. Σημειώνεται ότι από το ξέσπασμα της πανδημίας οι τράπεζες της Ε.Ε. αύξησαν τα ανοίγματά τους σε στεγαστικά δάνεια κατά σχεδόν 10%, ποσοστό μεγαλύτερο από αυτό σε άλλα δάνεια προς νοικοκυριά και μη χρηματοπιστωτικές επιχειρήσεις. Μια απότομη πτώση στις τιμές των κατοικιών σε συνδυασμό με την αύξηση των αθετήσεων «θα μπορούσε να αποτελέσει πρόκληση για τις τράπεζες», αναφέρει η ΕΒΑ θέτοντας… κομψά το πρόβλημα με το οποίο θα μπορούσε να βρεθεί αντιμέτωπο το ευρωπαϊκό τραπεζικό σύστημα, το οποίο προετοιμάζεται για τα stress tests του 2023 και έναν πολύ δύσκολο χειμώνα. Η Ευρωπαϊκή Τραπεζική Αρχή στην πραγματικότητα περιγράφει το ντόμινο επιπτώσεων που δημιουργούν ο υψηλός πληθωρισμός και τα αυξανόμενα επιτόκια στεγαστικών δανείων.

Ειδικότερα, η αξία του σπιτιού αποτελεί σημαντικό μέρος του πλούτου του νοικοκυριού, επομένως μια απότομη μείωση των τιμών των κατοικιών θα τη μείωνε. Αυτό με τη σειρά του θα βλάψει την εμπιστοσύνη των καταναλωτών και τις συνολικές τους δαπάνες, μειώνοντας περαιτέρω την οικονομική δραστηριότητα.

Ανάχωμα οι καταθέσεις

Μια βραδύτερη οικονομική ανάπτυξη, αύξηση των επιτοκίων και αύξηση της ανεργίας ενδεχομένως να αύξαναν τα ποσοστά αθέτησης υποχρεώσεων. Στην Ελλάδα βέβαια -αλλά και σε άλλες χώρες- οι αυξημένες λόγω πανδημίας καταθέσεις αποτελούν σημαντικό ανάχωμα.

Οι υψηλότερες τιμές ενέργειας και τροφίμων ενδέχεται να θέσουν σε κίνδυνο την ικανότητα εξυπηρέτησης του χρέους των δανειοληπτών σε υφιστάμενα στεγαστικά δάνεια, κυρίως κυμαινόμενου επιτοκίου, που θα δουν αύξηση των δόσεών τους.

Ειδικά για τους υπερχρεωμένους δανειολήπτες σε σχέση με το επίπεδο εισοδήματός τους, το αυξανόμενο κόστος ζωής θα μπορούσε να οδηγήσει σε αυξανόμενες δυσκολίες αποπληρωμής.

Οι δανειολήπτες χαμηλού εισοδήματος πιθανότατα θα επηρεαστούν περισσότερο, καθώς μεγαλύτερο μέρος του εισοδήματός τους στρέφεται σε τρόφιμα, ενέργεια και αποπληρωμή χρεών. Η πρόσθετη πίεση στον προϋπολογισμό των ήδη υπερχρεωμένων νοικοκυριών μπορεί να οδηγήσει σε προβλήματα αποπληρωμής σε περίπτωση απότομης και σημαντικής αύξησης των επιτοκίων, χωρίς συγκρίσιμη αύξηση των εισοδημάτων τους.

Όμως τα υψηλότερα επιτόκια και το κόστος ζωής θα μπορούσαν επίσης να μειώσουν τη δανειοληπτική ικανότητα των νοικοκυριών σε νέα στεγαστικά δάνεια. Επιπλέον, στον βαθμό που η συμπεριφορά αναζήτησης απόδοσης υπήρξε σημαντική κινητήρια δύναμη της ζήτησης από θεσμικούς επενδυτές, οι εγχώριες τιμές οικιστικών ακινήτων (RRE) εκτίθενται περισσότερο σε απότομη προσαρμογή εάν οι επενδυτές αποσυρθούν μετά από αλλαγές στις σχετικές αποδόσεις. Σε συνδυασμό με την αύξηση των μη εξυπηρετούμενων δανείων οι τράπεζες θα αντιμετωπίσουν επίσης μείωση της αποτίμησης των εξασφαλίσεων που θα μπορούσε ενδεχομένως να μειώσει την αξία ανάκτησης σε περίπτωση αθέτησης υποχρέωσης.

Και ενώ μια σειρά εξελίξεων μπορεί να οδηγήσουν σε καθοδική πίεση τις τιμές των κατοικιών και σε λιγότερα δάνεια, άλλοι παράγοντες ενδέχεται να υποστηρίξουν περαιτέρω αύξηση των τιμών των κατοικιών, όπως η ελκυστικότητα των ακινήτων ως επένδυση σε ένα πλαίσιο υψηλής οικονομικής αβεβαιότητας και αυξανόμενου πληθωρισμού.

Πηγή: www.efsyn.gr

Κατηγορίες: Xρονολογική σειρά, Ενημέρωση, Κοινωνικά, Οικονομικά

Μην παραλείψετε να διαβάσετε:

Αναδημοσιεύουμε παρακάτω το άρθρο του Κώστα Τσουκαλά που αναφέρεται στις διαπραγματεύσεις και στα μηδαμινά…

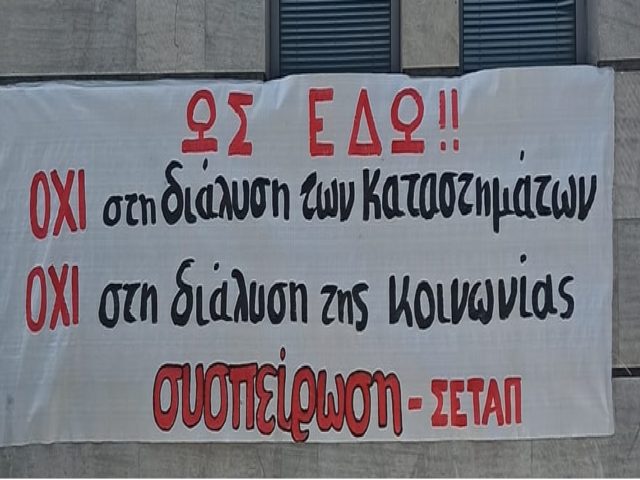

Αναδημοσιεύουμε παρακάτω την ανακοίνωση του ΣΕΤΑΠ πουα αφορά την καταβολή των αναδρομικών απο τον ΕΦΚΑ.…

Είθισται όταν γίνεται μια απεργία και μάλιστα επιτυχημένη, την επόμενη ή τις επόμενες μέρες…

Με μεγάλη επιτυχία πραγματοποιήθηκε χθες η τετράωρη προειδοποιητική στάση εργασίας στην Αχαΐα, ενάντια στα σχέδια…

Το τελευταίο διάστημα έχουν ενταθεί οι μετακινήσεις συναδέλφων σε όλη την Ελλάδα από και προς…